|

米国において、本書は直接的または間接的に公開、出版、配布されるものではなく、また、そのような配布は違法とされます。本書は、米国またはその他の法域におけるいかなる有価証券の購入または引受けの申し出もしくは勧誘を構成するものではありません。

ウィーン, 2023年1月22日 /PRNewswire/ -- OPEC国際開発基金はオーストリアのウィーンに本部を置く国際開発金融機関であり、水曜日に資本市場において第1回ベンチマーク債の発行価格を決定しました。この債券は、クレディ・アグリコル・CIBが独自のサステナビリティ・アドバイザーを担当し、持続可能な開発目標(SDG)債券のフレームワークを用いて価格を設定されました。全世界の投資家から強い需要があり、3年固定金利のサステナビリティ債で10億米ドルを調達しました。また、OPEC基金の多部門にわたる開発方針に合致し、SDGsの達成に直接貢献する主要な持続可能な開発プロジェクトの資金調達やリファイナンスに使用される予定です。

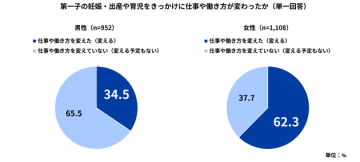

この債券は、欧州、中東、アフリカ(EMEA)から52%、アジア太平洋(APAC)から27%、北米(NAM)から21%の投資家が集まり、極めて広範囲な注目を集めました。投資家の種別では、中央銀行・公的機関が62%、銀行が19%、アセットマネージャーが9%、保険・年金基金が8%を占めました。

地域別分布図

投資家別分布図

OPEC基金のAbdulhamid Alkhalifa事務局長は本日、次のように述べています。「今回のベンチマークに対する需要は極めて旺盛で、OPEC基金とその長年にわたる開発に焦点を当てた使命に対する投資家の信頼が証明されました。また、グローバルに持続可能な投資に対する意欲を確認することができました。開発資金への需要が高まっている今、OPEC基金がこのような大きな節目を迎えられたことを誇りに思います。これにより、パートナー国を支えるための追加資金を用意することができるようになります。OPEC基金は47年間にわたって開発の成果を上げてきた歴史を持っており、今回の追加資金によって、その効果をさらに深めることができるでしょう。」

OPEC基金は、南南協力のマンデートに沿って、低・中所得国の開発プロジェクトに融資しています。債券収益は、食糧安全保障、医療、インフラ、教育、雇用、再生可能エネルギーに焦点を当てたSDG債券フレームワークで定義された特定の基準に従って配分されます。本フレームワークは、国際資本市場協会(ICMA)が公表しているサステナビリティ債に関するガイドライン2021、グリーン債に関する原則2021、ソーシャル債に関する原則2021と整合的であり、セカンド・パーティ・オピニオン・プロバイダ・サステナリティクスから肯定的な意見を得ています。

OPEC基金の慎重な財務リスクプロファイル、優れた資本構成、保守的な流動性とリスク管理、優先債権者待遇、目的関連資産の多様なポートフォリオを反映したフィッチ・レーティングスの「AA+(安定的)」とS&Pグローバル・レーティングスの「AA(ポジティブ)」が、初のベンチマーク債の成功を支えました。

OPEC基金のTarek Sherlala財務運営担当事務局長補佐は、次のように付け加えました。「これらの資金の増加により、パートナー国での提供を強化し、開発効果を高めることができます。世界の投資家のサポートは、私たちの信用力を高め、影響力のある持続可能な開発協力の提供における新たな段階に私たちを移行させるでしょう。」

OPEC基金の資金調達責任者であるMartine Mills Jansen氏は、次のように述べています。「この債券の価格決定は、OPEC基金にとって大きなマイルストーンであり、数年にわたる集中的な作業の集大成です。現在の市場環境でデビュー債が成功したことは、私たちの信用力の高さの証です。私たちは、資本市場で発行する多国間開発銀行のコミュニティに参加できることを嬉しく思います。これは私たちの借入プログラムの確立における重要なステップであり、今後も投資家との関わりを継続することを楽しみにしています。」

債券発行の主幹事は、シティ、クレディ・アグリコル、ゴールドマン・サックス、野村證券、TD証券が務めました。

SSA DCMの責任者であるマネージングディレクターのEbba Wexler氏は次のように述べています。「これはOPEC基金の初の資本市場取引としては際立った成功です。40名以上の投資家が参加した10億米ドルのデビュー取引の価格設定は、印象的な成果であり、広範なグローバルマーケティング演習の後に受けるに値する結果です。」

クレディ・アグリコル・CIBのサステナビリティ担当グローバルヘッドであるTanguy Claquinは次のように述べています。「この画期的な発行の成功は、OPEC基金の信用力と持続可能な開発へのコミットメントの両方を反映しています。また、最初の公開ベンチマーク取引としては傑出したものとなっています。これは、国際資本市場におけるOPEC基金の長期的な存在感を確立し、同基金の世界的な開発責務を支えることができる多様な資金調達プログラムの創設に向けた大きな一歩です。また、この取引は持続可能な開発目標に対するOPEC基金の有意義な貢献を強調しています。

ゴールドマン・サックスのSSA担当専務取締役であるLars Humbleは、次のように述べています。「これはOPEC国際開発基金の発足時のベンチマーク取引として成功したものであり、私たちはこれに関わることに興奮していました。発行会社は何ヶ月にもわたって潜在的な投資家と多くの仕事をしてきましたが、このような十分に分散された質の高いオーダーブックが、徹底的な準備の裏にあるのは素晴らしいことでした。10億ドルという取引規模と、最終的な価格設定が当初の想定より5ベーシスポイント内であったことは、投資家の名前に対する強い信頼と取引の全体的な成功をさらに浮き彫りにしていると言えます。」

野村のSpencer Dove専務取締役は次のように述べています。「市場に新たな信用をもたらす機会は信じられないほど稀であり、特に持続可能な開発でこれほどの実績を持つ超国家的な国ではなおさらです。今日の成功は、戦略的枠組み2030に示された目標を達成し、資本市場で卓越したMDBに移行するためにOPEC基金チームが行った重要な作業を反映しています。オーダーブックの質と多様性は、世界の債券コミュニティが取り組んできた仕事と積極的な関与の明確なシグナルです。

TD証券(ダブリン)のオリジネーション&シンジケーション担当専務取締役のLaura O'Connorは、次のように述べています。「この債券は、OPEC基金が米ドル市場での存在感をさらに高めるための流動的な基準点となります。世界的に必要とされる持続可能な開発資金の規模を考えると、影響力のあるプロジェクトへの資本の流れを促進できる別の多国間開発銀行の債務市場アクセスは重要なマイルストーンです。」

OPEC基金について

OPEC国際開発基金(OPEC基金)は、加盟国から非加盟国への資金供給を専門とする世界的な唯一の開発機関です。同基金は、発展途上国パートナーや国際開発コミュニティーと協力し、世界の低・中所得国の経済成長と社会的発展を促進しています。OPEC基金は1976年、開発を推進し、コミュニティを強化し、人々を支援するために設立されました。その業務は人間中心であり、食料、エネルギー、インフラストラクチャ、雇用(特に中小零細企業関連)、清潔な水と衛生、医療、教育などの不可欠なニーズに応えるプロジェクトへの資金提供に重点を置いています。現在までに125を超える国々の開発プロジェクトに230億米ドルを上回る融資を約束し、プロジェクトの総額は1900億米ドルと見積もられています。OPEC基金は、格付け機関のフィッチから「AA +/安定的見通し」、S&Pから「AA/ポジティブな見通し」と格付けされました。私たちのビジョンは、持続可能な開発がすべての人々にとって現実となる世界です。

重要なお知らせ

本書が関連する証券(以下、「本証券」)は、1933年米国証券法(以下、「証券法」)に基づき登録されておらず、また登録される予定もありませんので、米国において本証券の募集または販売を行うことはできず、米国証券法上の規則144Aに定義される適格機関投資家(以下、「QIBs」)であり、かつ米国における1940年の投資会社法第2条 (a) (51) に定義される適格購入者(以下、「QPs」)であると合理的に考えられる者以外に対して、規則144Aまたはその他の証券法上の登録免除に従う、もしくは登録によらない取引で米国において提供または販売してはならないものとします。米国における証券の公募は行われません

なお、本書の受領者で、将来有価証券の購入を予定している者は、係る購入または申込みは、2022年5月31日付の基本募集説明書およびその補足書類(以下、併せて「基本募集説明書」)、価格決定補足書類並びに係る証券に関連して作成された価格通知書に含まれる情報のみに基づき行わなければならないことにご留意ください。

さらに、英国では、本書は (i) 金融サービスおよび市場法2000(金融促進)令2005(以下、「命令」)の第19条第5項に該当する投資専門家、または (ii) 命令第49条第2項1第a号から第d号に該当する富裕層および合法的に伝達することができるその他の者(これらの者を総称して「関係者」)にのみ配布され、対象となっています。英国では、この通信に関連する投資または投資活動は、関係者のみが利用でき、関係者との間でのみ行われます。関係者以外の者は、この出版物またはその内容を行動し、あるいは依拠してはいけません。

製造元ターゲット市場(MIFID II/UK MIFIR製品ガバナンス)は、対象となる相手方および専門的なクライアントのみ(すべての流通チャネル)です。EEA PRIIPs主要情報ドキュメント(KID)はEEA域内では販売されていないため、ありません。発行者は英国PRIIPs規則から免除されているため、英国PRIIPs主要情報ドキュメント(KID)はありません。

誤解を避けるため、発行体のSDG債フレームワークおよび関連する第三者意見書は、ベース・オファリング・メ モダンおよび本書で言及されているその他の資料には含まれておらず、またその一部を構成するものではありません。

格付けは、有価証券の売買または保有を推奨するものではなく、付与する格付機関によっていつでも修正、停止または撤回の対象となる可能性があります。

マスコミお問い合わせ先:

Basak Pamir

電話番号 +43151564174

Photo: https://mma.prnasia.com/media2/1987104/OPEC_Fund_for_International_Development_Building.jpg

Photo: https://mma.prnewswire.com/media/1987105/OPEC_Fund_for_International_Development_Director_General.jpg

Infographic: https://mma.prnewswire.com/media/1987106/Distribution_by_Geography.jpg

Infographic: https://mma.prnewswire.com/media/1987107/Distribution_by_Investor_Type.jpg

Logo: https://mma.prnasia.com/media2/1987108/OPEC_Fund_logo.jpg

|

9/19 18:10 IAT岩手朝日テレビ

東北新幹線 5時間にわたり全線で運転を見合わせ |

|

9/19 16:30 ABA青森朝日放送

東北新幹線(東京-新青森間)上下線で運転を再開 車両の連結部分が外れるトラブル |

|

9/19 12:31 TBS NEWS DIG

【速報】東北新幹線 午後1時ごろに全線で運転再開見込み |

|

9/19 21:00 025 ゼロニィゴ 新潟おでかけメディア

【9/20(金)の運勢】最もラッキーなのは7/7生まれ |

|

9/19 16:03 MMTミヤギテレビ

「走行中の分離は初めて」JR東日本 1992年の連結運転開始以来 東北新幹線は午後1時頃全線運転再開 |

|

9/19 16:54 ハフポスト日本版

保育園の急なお迎え、仕事の中抜け…「突発対応」は女性に偏り。Indeedが調査、共働きのジェン... |

|

9/19 14:39 ハフポスト日本版

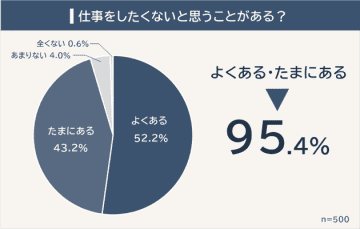

「仕事をしたくない」と思うことある人は95%超え「内容に不満」「時間が長い」を抑えた理由の1位は? |

|

9/19 12:20 仙台放送

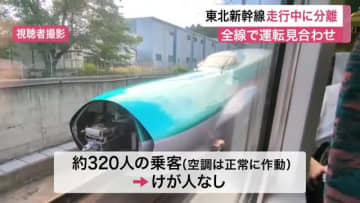

東北新幹線 走行中にはやぶさとこまちの連結外れる 乗客約320人にけが人なし〈宮城〉 |

|

9/19 13:00 Moto Megane(モトメガネ)

メガネライダーが『ダブルオーグラスギア』のバイク用メガネ「ライディングアイウエア」を使うべき1... |

|

9/19 14:05 日テレNEWS NNN

走行中に連結分離…東北新幹線、全線で運転再開 今後も運休や遅れ発生の見込み、HPなどで最新情報... |

|

9/19 12:00 映画スクエア

柳楽優弥&黒島結菜 袴&白無垢姿の結婚ショット 「夏目アラタの結婚」オフショット |

|

9/19 18:40 MMTミヤギテレビ

乗客「衝撃も全然なかった。みんな落ち着いてました」時速315キロで連結外れるもケガ人なし 東北新幹線 |